- Ngày đăng : 23/02/2012

- Đã xem : 242 lần

- Gửi email

- In bài viết

- Đánh dấu

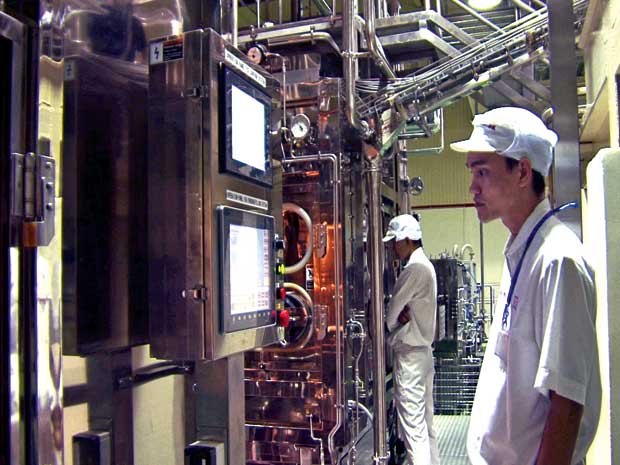

Tổng giá trị giao dịch mua bán và sáp nhập doanh nghiệp (M&A) năm 2011 đạt hơn 4 tỉ đôla Mỹ thì ngành hàng tiêu dùng chiếm hơn 1 tỉ với số thương vụ cao nhất. Các nhà đầu tư nhận định, với thị trường tiêu dùng nội địa có mức tăng trưởng lớn, ngành hàng này sẽ tiếp tục sôi động, các doanh nghiệp ở tốp đầu ngành, có phân khúc sản phẩm riêng, nhóm khách hàng tiềm năng hay tỷ trọng xuất khẩu cao… sẽ nằm trong đích ngắm của các đối tác có tham vọng gia nhập hoặc mở rộng thị trường.

Dích dắc thị trường M&A

Hãng sản xuất chai thuỷ tinh lớn nhất thế giới là Owens-Illinois (O-I) mới khai trương nhà máy tại Việt Nam cách nay hơn tuần với nhà máy sản xuất bao bì thuỷ tinh OI-BJC Việt Nam. Theo ông Anthony Barstow, tổng giám đốc O-I BJC Việt Nam, nhà máy sẽ hoà vốn trong năm năm và nắm 50% thị phần chai lọ thuỷ tinh Việt Nam. Sở dĩ vậy bởi trong dự án 47,5 triệu USD này O-I liên kết với Berli Jucker Public (BJC) – nhà phân phối hàng đầu các sản phẩm đóng gói, tiêu dùng và chăm sóc sức khoẻ Thái Lan – mua lại phần sở hữu của công ty Malaysia trong nhà máy thuỷ tinh Malaya Vietnam (liên doanh với Sabeco). “Việc mua lại nhà máy Malaya giúp tiếp cận thị phần sẵn có, khách hàng trọng tâm của chúng tôi không chỉ Bia Sài Gòn mà có hơn 350 nhà sản xuất thức uống cần đến vỏ chai và thị trường đang tăng trưởng hàng năm trên 15%”, ông Anthony phân tích.

Năm 2011, hãng Kirin Holdings của Nhật một mặt mua 57% cổ phần của Trade Ocean Holdings tại Interfoods, công ty sở hữu thương hiệu Wonderfarm vốn quen thuộc tại Việt Nam và có kênh phân phối thức uống hơn 110.000 đại lý. Mặt khác Kirin mua toàn bộ phần vốn góp trong liên doanh với Acecook và sở hữu nhà máy sản xuất nước uống có vốn đầu tư 60 triệu USD. Theo ông Yokomizo Munechika, tổng giám đốc Kirin Việt Nam, đó là bước quan trọng để phát triển tại Việt Nam, thị trường tiềm năng với mức tăng trưởng thức uống (không cồn) chỉ trong năm năm 2006 – 2010 từ 630 triệu lên 1,5 tỉ lít và dự kiến vượt 2,5 tỉ vào năm 2015.

Công ty chuyên về bánh kẹo và thực phẩm tại Nhật, Ezaki Glico, hồi tháng trước đã mua lại cổ phần của KDC để thông qua kênh phân phối của KDC bước vào thị trường Việt Nam. Nếu điểm lại hầu hết các thương vụ M&A thì đa số liên quan đến thị trường tiêu dùng lớn là thực phẩm và đồ uống. Các bước đi của nhà đầu tư cũng na ná nhau: đầu tư vào các thương hiệu phổ biến, dẫn đầu thị phần, hoặc có kênh phân phối rộng trên cả nước.

Cung cầu đang tăng

Các chuyên gia phân tích rằng, sở dĩ M&A trong ngành hàng tiêu dùng sẽ sôi động vì thị trường đang tạo ra sự thuận lợi cho cả phía cung lẫn cầu. Về thị trường, Việt Nam đang có dân số trẻ, thu nhập trung bình ngày càng tăng và tạo ra một thị trường tiêu dùng có mức tăng trưởng tự nhiên ổn định. Mặt khác, sau giai đoạn dài khó khăn về vốn do lãi suất, trong khi họ cần kinh nghiệm làm thương hiệu và ổn định thị trường, việc chọn cách hợp tác với nhà đầu tư sẽ dễ dàng hơn.

Ngành hàng tiêu dùng, đặc biệt ngay cả trong giai đoạn kinh tế suy thoái, là lĩnh vực chịu tác động thấp nhất bởi liên quan đến nhu cầu thiết yếu của người tiêu dùng hàng ngày. Gần đây các quỹ cũng bắt đầu công bố hướng nguồn vốn đầu tư vào các doanh nghiệp trong ngành hàng tiêu dùng vì sau một giai đoạn giải ngân, đến nay việc đầu tư vào các công ty tiêu dùng đều cho kết quả kinh doanh khả quan và an toàn hơn những khu vực khác…

Trước đây các quỹ có xu hướng tập trung vào doanh nghiệp lớn thì gần đây chuyển hướng đầu tư vào cả những doanh nghiệp nhỏ và vừa nhưng có sản phẩm tiềm năng.

Nguồn: Báo Điện tử Sài gòn Tiếp thị

Tiêu điểm

- Tập đoàn Zuru muốn đầu tư dự án nhà cửa lắp ghép thông minh tại Nghệ An

- 7 doanh nghiệp trúng đấu giá hạn ngạch thuế quan nhập khẩu 97.000 tấn đường

- Bộ Giao thông Vận tải đã giải ngân đạt 61% kế hoạch vốn đầu tư công

- Quy hoạch tỉnh Hải Dương phải có tầm nhìn dài hạn, trọng tâm là giai đoạn 2021 – 2030

- Huy động thấp, điện khí thiệt đủ đường

- EVFTA thúc đẩy nhà đầu tư Đức mở rộng quy mô dự án

- Cần Thơ đầu tư trên 281 tỷ đồng cơ cấu lại ngành nông nghiệp

- Đắk Nông xử lý dứt điểm công tác giải phóng mặt bằng tại các dự án điện gió

- Xuất khẩu hàng hóa 9 tháng tăng hầu hết tại các thị trường lớn

- Doanh nghiệp Việt có nguy cơ mất lô hàng xuất khẩu đi châu Phi

Xem nhiều nhất

- Chính sách đặc thù để giải quyết vấn đề cấp bách

- Rối quy định photocopy màu

- Ưu đãi thuế ngành CNTT: Cần các bộ vào cuộc

- Chiến lược phát triển thị trường xuất khẩu gạo

- Minh bạch lãi suất cho vay tiêu dùng

- Bàn nhiều biện pháp thúc đẩy kinh tế Việt Nam – Nam Phi

- Hộ kinh doanh "lên đời" thành doanh nghiệp: Không nên ép hành chính

- Cộng đồng kinh tế ASEAN: Chủ động nắm bắt cơ hội

- Quy định mới về giá bán lẻ sữa trẻ em

- Ban hành nghị định về quản lý, bảo vệ an ninh, trật tự tại cửa khẩu cảng

Dự thảo mới cập nhật

- Dự thảo Thông tư về trình tự, thủ tục, hồ sơ cấp Giấy phép nhập khảu sản phẩm an toàn thông tin mạng

- Dự thảo Nghị định quy định về hợp tác, đầu tư của nước ngoài trong lĩnh vực giáo dục

- Dự thảo Thông tư quy định về việc làm đại lý của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

- Dự thảo Thông tư quy định mức thu, chế độ thu, nộp, quản lý và sử dụng phí thẩm định cấp giấy phép hoạt động đo đạc và bản đồ

- Dự thảo Nghị định thay thế Nghị định số 70/2000/NĐ-CP ngày 21/11/2000 về việc giữ bí mật, lưu trữ và cung cấp thông tin liên quan đến tiền gửi và tài sản gửi của khách hàng

- Dự thảo Nghị định quy định chi tiết và hướng dẫn thi hành Luật dược

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật Dân số

- Tài liệu phục vụ họp Tư vấn thẩm định đề nghị xây dựng Luật máu và tế bào gốc

- Hồ sơ đề nghị thẩm định Luật sửa đổi, bổ sung một số điều của Luật Giáo dục

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật phòng, chống tác hại của rượu, bia