- Ngày đăng : 05/01/2021

- Đã xem : 163 lần

- Gửi email

- In bài viết

- Đánh dấu

Các nhà đầu tư tinh tường hoàn toàn không bỏ qua những chuyển động rất đáng chú ý trên thị trường mua bán – sáp nhập (M&A) rất giàu tiềm năng như Việt Nam.

|

Lực đẩy cho các thương vụ

Ông Nicolas Audier, Chủ tịch EuroCham đến dự Diễn đàn M&A 2020 do Báo Đầu tư tổ chức tại TP.HCM cuối tháng 11/2020 với một tâm trạng đầy phấn khích, bởi ông cho rằng, Hiệp định Thương mại tự do Việt Nam – EU (EVFTA) được thông qua và chính thức có hiệu lực từ ngày 1/8/2020 đã mở ra những cơ hội và triển vọng to lớn. Theo đó, EVFTA sẽ gián tiếp đẩy các giao dịch M&A được thông qua nhanh hơn.

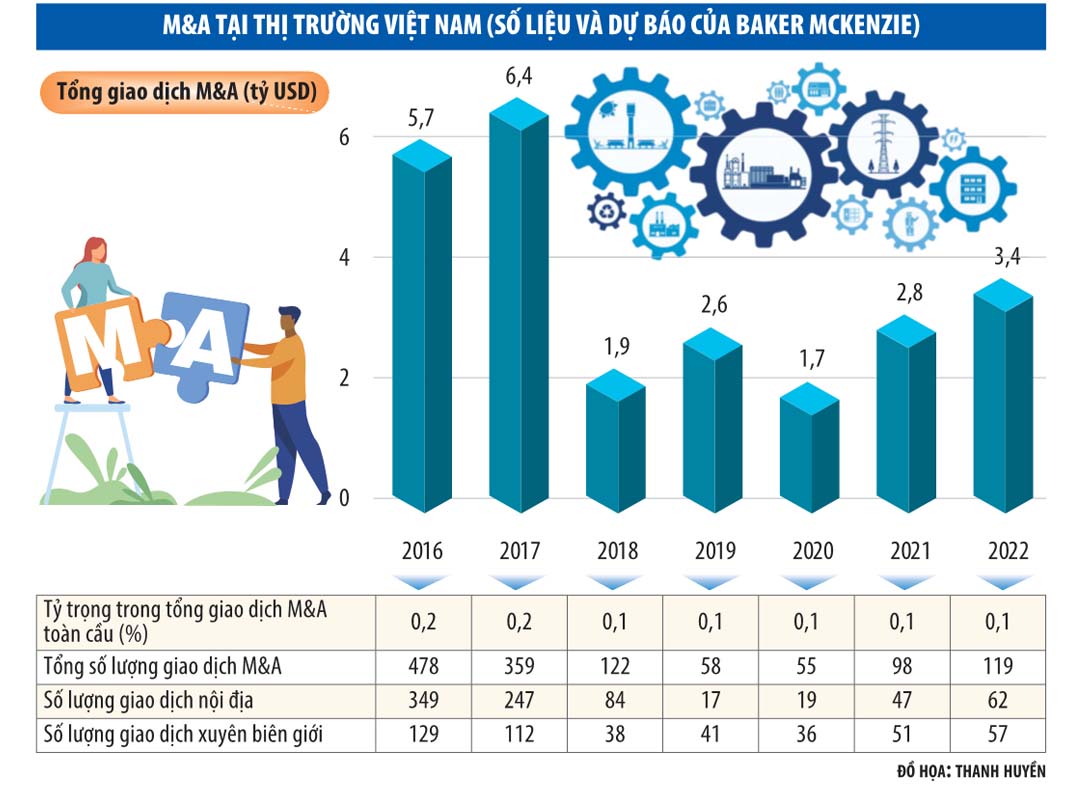

Theo số liệu thống kê, trong 20 năm qua, Việt Nam có 4.000 thương vụ M&A, với gần 50 tỷ USD, đứng thứ 3 Đông Nam Á về giá trị. Việt Nam là quốc gia năng động trong hoạt động M&A.

Theo số liệu thống kê, trong 20 năm qua, Việt Nam có 4.000 thương vụ M&A, với gần 50 tỷ USD, đứng thứ 3 Đông Nam Á về giá trị. Việt Nam là quốc gia năng động trong hoạt động M&A.“Những dự án từ châu Âu sang Việt Nam sẽ bùng nổ. Tại thị trường này, một yếu tố khác còn nhiều tiềm năng cũng được kỳ vọng sẽ bùng nổ, đó là lĩnh vực kết cấu hạ tầng, vốn bị ngừng trệ vì dịch bệnh. EVFTA sẽ bảo hộ cho các nhà đầu tư giữa các bên, giúp các doanh nghiệp có sự gắn kết đầu tư qua lại. Chúng tôi kỳ vọng sẽ có sự tiến triển mạnh từ những giao dịch như vậy”, ông Nicolas Audier đánh giá.

Hầu hết những ai có mặt tại thị trường Việt Nam thời điểm này nhận thấy tiềm năng bùng nổ của các thương vụ M&A.

Ông Warrick Cleine, Chủ tịch, kiêm Tổng giám đốc KPMG Việt Nam và Campuchia rất ấn tượng và lạc quan về những giao dịch M&A theo những hình thức sở hữu mới trực tiếp và gián tiếp hay vốn chủ sở hữu.

Theo ông, nhóm doanh nghiệp gia đình có những tín hiệu tích cực trong thị trường vốn tại Việt Nam. Giáo dục, sản xuất chế biến, tiêu dùng, bất động sản… là những lĩnh vực được kỳ vọng sẽ tăng trưởng rất mạnh mẽ.

Bên cạnh đó, lĩnh vực chuyển đổi số cũng được các nhà đầu tư khẳng định không thể thiếu và sẽ giúp quá trình M&A diễn ra nhanh hơn.

Ông Denis Brunetti, Chủ tịch Tập đoàn Ericsson Việt Nam, Myanmar, Campuchia và Lào cho rằng, tất cả các công ty từ du lịch, thực phẩm, đến công nghệ đều phải cần công nghệ. Ericsson mới mua lại một công ty ở Mỹ, chuyên cung cấp giải pháp không dây, khi nhận thấy cần phải tạo ra năng lực bổ sung để nhanh chóng tiếp cận tốt hơn chuỗi cung ứng mà “ông lớn” này nhìn thấy tiềm năng trong tương lai.

“Để tận dụng EVFTA, Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương (CPTPP), đưa Việt Nam là điểm đến đầu tư, điểm đến M&A hấp dẫn cho nhà đầu tư thế giới, thì phải nâng cao năng lực số. Chỉ khi làm điều đó, thì mới tận dụng được làn sóng đầu tư bên ngoài từ các hiệp định này, qua đó, giúp Việt Nam trở thành thị trường năng động và điểm đến hấp dẫn”, ông Denis Brunetti cho biết.

Mặc dù có một số yếu tố khiến các nhà đầu tư, doanh nghiệp không tự tin thực hiện M&A lúc này như diễn biến phức tạp từ cuộc bầu cử tại Mỹ, căng thẳng thương mại leo thang giữa các nước lớn, Covid-19 và sự chững lại của thị trường nội địa, song ông Warrick Cleine tin rằng, với những gì Việt Nam thể hiện trong việc kiểm soát tốt dịch bệnh, có nhiều kịch bản ứng phó khác nhau sẽ khiến nhiều nhà đầu tư quay lại thị trường này để thực hiện các thương vụ M&A.

Thông tin từ ông Masataka “Sam” Yoshida, Giám đốc toàn cầu Dịch vụ mua bán – sáp nhập xuyên quốc gia của RECOF Corporation, Tổng giám đốc RECOF Việt Nam cho thấy điều đó.

Cụ thể, trong 10 tháng đầu năm 2020, giữa Nhật Bản và Việt Nam có 21 giao dịch M&A công bố, chỉ đứng sau Singapore. Mặc dù sụt giảm 25% so với cùng kỳ, nhưng nếu xét số lượng giao dịch ra nước ngoài của Nhật Bản giảm 33% trong giai đoạn này, thì mức giảm 25% của Việt Nam không chỉ thấp hơn mức nói trên, mà còn thấp hơn hầu hết các quốc gia khác, ngoại trừ Thái Lan và Malaysia, những nước có số lượng giao dịch ít hơn nhiều so với Việt Nam.

Xét về giá trị giao dịch, Việt Nam đứng thứ hai, với giá trị 282 triệu USD. Việt Nam thậm chí còn chiếm vị trí cao hơn so với năm 2019 trong bảng xếp hạng giá trị giao dịch. Trong 2019, số thương vụ M&A của các nhà đầu tư Nhật Bản vào khu vực Đông Nam Á, trong đó Việt Nam, đạt cao nhất, với 33 thương vụ, gấp hơn 1,5 lần so với năm trước. Giá trị giao dịch ở Việt Nam đã đạt 389 triệu USD, gấp 2,8 lần so với năm 2017, lần đầu tiên được xếp hạng trong Top 3, với sự chênh lệch rất nhỏ so với nước đứng ở vị trí thứ hai là Indonesia (415 triệu USD).

“Sự quan tâm của nhà đầu tư Nhật Bản với Việt Nam là rất lớn ngay cả trong đại dịch. Việc chậm lại trong hoạt động đầu tư hoàn toàn chỉ là vấn đề về thời gian. Xu hướng M&A của công ty Nhật Bản vào Việt Nam sẽ sôi động”, ông Masataka “Sam” Yoshida cho hay.

Theo đó, các công ty Nhật Bản cần thị trường mới để mở rộng, bởi hầu hết các lĩnh vực trong nước đã phát triển chạm trần, trong khi nguồn tiền tích lũy đã lên tới hơn 2.345 tỷ USD. Trước thực tế nguồn tiền tồn quá lớn nằm trong ngân hàng với lãi suất 0%, các cổ đông đã thúc ép doanh nghiệp tái đầu tư, khiến Nhật Bản đạt kỷ lục với hơn 4.000 thương vụ M&A trong năm 2019.

Mở rộng không gian cho nhà đầu tư

Rõ ràng, các khoản đầu tư lớn sẽ đổ vào Việt Nam. Song việc làm thế nào để Việt Nam có thể thẩm thấu được hết các khoản đầu tư này là vấn đề cần bàn.

Ở góc độ vĩ mô, Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương khẳng định, năm 2021 sẽ phải thay đổi một loạt chính sách tạo không gian phát triển thu hút các nhà đầu tư.

Trong năm 2020, Bộ Kế hoạch và Đầu tư đã chủ trì soạn thảo và trình Chính phủ, Quốc hội thông qua Luật Doanh nghiệp, Luật Đầu tư, Luật Đầu tư theo phương thức đối tác công – tư (PPP), với nhiều cải cách về thủ tục gia nhập thị trường, tạo điều kiện thuận lợi cho doanh nghiệp trong đầu tư, kinh doanh, trong đó có hoạt động M&A. Lần đầu tiên, danh mục ngành nghề hạn chế tiếp cận thị trường đối với nhà đầu tư nước ngoài sẽ được Chính phủ ban hành theo nguyên tắc chọn – bỏ.

Đây là cải cách quan trọng, giúp nhà đầu tư nước ngoài được quyền tiếp cận thị trường tương tự như nhà đầu tư trong nước đối với toàn bộ ngành nghề, lĩnh vực không có tên trong danh sách trên. Với thay đổi chính sách và có hiệu lực từ ngày 1/1/2021 sẽ có tác động tích cực tới hoạt động M&A và bảo vệ người mua.

Tuy nhiên, lãnh đạo nhiều địa phương cũng phải nâng cao năng lực tiếp cận các nguồn vốn “khủng” từ các nhà đầu tư đến với tỉnh.

“Không chỉ trong năm 2021, mà trong 5 – 10 năm tới, bắt buộc phải nâng cao năng lực của các cán bộ này khi ngày càng nhìều dự án đầu tư đổ vào Việt Nam”, Thứ trưởng Trần Quốc Phương nhấn mạnh.

Trong khi đó, ở góc độ doanh nghiệp, nhà đầu tư trực tiếp thực hiện các thương vụ M&A đang có sự chuyển dịch rõ ràng từ thỏa thuận.

Trong đó, trở ngại lớn nhất nằm ở vấn đề định giá doanh nghiệp. Doanh nghiệp Việt Nam thường muốn bán được giá rất cao, trong khi nhà đầu tư luôn muốn giá theo thị trường.

Theo ông Warrick Cleine, mức giá đưa ra nhiều khi có vẻ khôi hài, có thể tạo rào cản lớn ngay từ đầu. “Việc đưa giá quá cao sẽ ngay lập tức khiến nhà đầu tư không muốn tiếp nhận thương thảo, từ đó bỏ qua cơ hội để hỗ trợ công ty tốt hơn”, ông Warrick Cleine cho biết.

Trong khi đó, hơn 10 năm kinh nghiệm thực hiện các thương vụ M&A ở Việt Nam, ông Lim Hua Tiong, Tổng giám đốc Công ty Frasers Property Vietnam cho rằng, bên mua đừng nên trả tiền khi thương vụ không được đảm bảo. Định giá rất quan trọng, nên phải kiên nhẫn. Nếu không, sẽ gặp rất nhiều rủi ro bởi thực tế nhiều khi không như dự tính.

Nói đến M&A, người ta thường phấn khích, nhưng nhiều thương vụ lại không thông qua được, đặc biệt hậu M&A.

Theo ông Nguyễn Thái Phiên, Giám đốc tài chính, Tập đoàn Novaland, để có một thương vụ M&A thành công, Novaland luôn cố gắng chốt xong thương vụ càng sớm càng tốt. Trong quá trình thực hiện, tên tuổi săn được nhiều quỹ đất cho phát triển dự án bất động sản này cũng gặp phải 3 thách thức chính.

Thứ nhất, vướng hệ thống văn bản pháp quy về bất động sản, triển khai pháp lý dự án.

Thứ hai, về vấn đề tài chính, theo quy định của Ngân hàng Nhà nước, các ngân hàng thương mại Việt Nam chỉ được tài trợ không quá 5% cho các hoạt động mua bán cổ phiếu. Mặc dù quy định này là đúng để ngăn chặn dòng tiền chảy từ ngân hàng sang công ty chứng khoán, rồi thông qua hoạt động đòn bẩy tài chính ra thị trường chứng khoán, nhưng khi áp chung cho toàn bộ doanh nghiệp, việc này lại gây khó cho doanh nghiệp. Với tư cách bên mua, Novaland phải sử dụng nhiều công cụ, làm việc với nhiều đối tác nước ngoài.

Thứ ba, công bố thông tin của một giao dịch sẽ khiến thị trường có nhiều suy nghĩ cả tích cực và tiêu cực. Do đó, có nhiều thương vụ cũng không được công bố vì sợ dư luận.

Nhìn chung, các thách thức hay rào cản với nhà đầu tư nước ngoài ở Việt Nam còn lớn. Trong đó, riêng lĩnh vực bất động sản, hạn chế lớn nhất là pháp lý, cụ thể là quyền sử dụng đất.

Từ quyền sử dụng đất còn phát sinh chuyện giải phóng mặt bằng – yếu tố quyết định 80% thành công của dự án. Theo đó, tiên quyết là nhà đầu tư nước ngoài phải tìm được đơn vị tư vấn tốt, đối tác nội địa tốt để đồng hành. Từ đây, quyết định cơ cấu của một thương vụ M&A là chuyển nhượng toàn phần, một phần hay chỉ nhận chuyển nhượng cổ phần ở công ty mục tiêu.

“Đó là vấn đề mà nhà đầu tư nước ngoài cần thực sự quan tâm khi tiến hành M&A trong lĩnh vực bất động sản ở Việt Nam”, ông Vũ Minh Tiến, thành viên HĐQT phụ trách kiểm soát chiến lược đầu tư và M&A của Tập đoàn An Thịnh cho hay.

Tất cả những chuyển động nói trên sẽ hứa hẹn mang lại những cơ hội tuyệt vời cho hoạt động M&A, làm phong phú thêm danh mục mua sắm cho rất nhiều nhà đầu tư. Chỉ có điều, họ đang ẩn mình chờ điều kiện chín muồi để sẵn sàng chốt thương vụ trong năm 2021.

Tiêu điểm

- Tập đoàn Zuru muốn đầu tư dự án nhà cửa lắp ghép thông minh tại Nghệ An

- 7 doanh nghiệp trúng đấu giá hạn ngạch thuế quan nhập khẩu 97.000 tấn đường

- Bộ Giao thông Vận tải đã giải ngân đạt 61% kế hoạch vốn đầu tư công

- Quy hoạch tỉnh Hải Dương phải có tầm nhìn dài hạn, trọng tâm là giai đoạn 2021 – 2030

- Huy động thấp, điện khí thiệt đủ đường

- EVFTA thúc đẩy nhà đầu tư Đức mở rộng quy mô dự án

- Cần Thơ đầu tư trên 281 tỷ đồng cơ cấu lại ngành nông nghiệp

- Đắk Nông xử lý dứt điểm công tác giải phóng mặt bằng tại các dự án điện gió

- Xuất khẩu hàng hóa 9 tháng tăng hầu hết tại các thị trường lớn

- Doanh nghiệp Việt có nguy cơ mất lô hàng xuất khẩu đi châu Phi

Xem nhiều nhất

- Chính sách đặc thù để giải quyết vấn đề cấp bách

- Rối quy định photocopy màu

- Ưu đãi thuế ngành CNTT: Cần các bộ vào cuộc

- Chiến lược phát triển thị trường xuất khẩu gạo

- Minh bạch lãi suất cho vay tiêu dùng

- Bàn nhiều biện pháp thúc đẩy kinh tế Việt Nam – Nam Phi

- Hộ kinh doanh "lên đời" thành doanh nghiệp: Không nên ép hành chính

- Cộng đồng kinh tế ASEAN: Chủ động nắm bắt cơ hội

- Quy định mới về giá bán lẻ sữa trẻ em

- Ban hành nghị định về quản lý, bảo vệ an ninh, trật tự tại cửa khẩu cảng

Dự thảo mới cập nhật

- Dự thảo Thông tư về trình tự, thủ tục, hồ sơ cấp Giấy phép nhập khảu sản phẩm an toàn thông tin mạng

- Dự thảo Nghị định quy định về hợp tác, đầu tư của nước ngoài trong lĩnh vực giáo dục

- Dự thảo Thông tư quy định về việc làm đại lý của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

- Dự thảo Thông tư quy định mức thu, chế độ thu, nộp, quản lý và sử dụng phí thẩm định cấp giấy phép hoạt động đo đạc và bản đồ

- Dự thảo Nghị định thay thế Nghị định số 70/2000/NĐ-CP ngày 21/11/2000 về việc giữ bí mật, lưu trữ và cung cấp thông tin liên quan đến tiền gửi và tài sản gửi của khách hàng

- Dự thảo Nghị định quy định chi tiết và hướng dẫn thi hành Luật dược

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật Dân số

- Tài liệu phục vụ họp Tư vấn thẩm định đề nghị xây dựng Luật máu và tế bào gốc

- Hồ sơ đề nghị thẩm định Luật sửa đổi, bổ sung một số điều của Luật Giáo dục

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật phòng, chống tác hại của rượu, bia