- Ngày đăng : 30/07/2012

- Đã xem : 206 lần

- Gửi email

- In bài viết

- Đánh dấu

Vietinbank, Vietcombank và Sacombank đều có những mức trích dự phòng rủi ro tín dụng tăng mạnh, tương ứng là 1.453 tỉ đồng, 1.088 tỉ đồng, và 330 tỉ đồng. Các NHTM sẽ còn phải đối mặt với nợ xấu tiếp tục tăng cao trong những tháng cuối năm. Trong khi đó, chênh lệch giữa lãi suất cho vay và lãi suất huy động thu hẹp. Đặc biệt, khoản lợi nhuận có được từ mua tín phiếu ngân hàng Nhà nước (NHNN) sẽ không còn được duy trì như trong nửa đầu năm 2012.

Được lợi từ tín phiếu

Trong những tháng đầu năm, do khó khăn trong việc giải ngân tín dụng, các NHTM đã mạnh tay mua vào tín phiếu NHNN – chứng khoán nợ. Các khoản mục chứng khoán nợ của nhiều NHTM đều tăng nhanh trong giai đoạn sáu tháng đầu năm 2012. Vietcombank đã tăng danh mục chứng khoán nợ sẵn sàng để bán của mình từ mức 25,8 ngàn tỉ đồng ngày 31-12-2011 lên con số 41,13 ngàn tỉ đồng ngày 30-6-2012.

Ngân hàng Quân đội cũng có mức tăng ấn tượng không kém khi ghi nhận con số hơn 22 ngàn tỉ đồng vào ngày 30-6-2012, tăng gấp đôi so với cuối năm 2011. Ngân hàng ACB có tỷ trọng nắm giữ chứng khoán nợ sẵn sàng để bán khiêm tốn với 3,5 ngàn tỉ đồng; tuy nhiên con số này cũng thể hiện tốc độ tăng rất mạnh so với mức 289 tỉ đồng của đầu năm. Riêng Vietinbank chứng khoán nợ sẵn sàng để bán chỉ tăng nhẹ nhưng có sự chuyển dịch cơ cấu tăng nhanh với trái phiếu chính phủ.

Mức tăng khoản mục chứng khoán nợ ở nhiều NHTM phản ánh chính sách của NHNN trong những tháng đầu năm 2012. Để thiết lập mức lãi suất mới cho thị trường tiền tệ và duy trì sự ổn định trên thị trường liên ngân hàng, NHNN đã phát hành tín phiếu với kỳ hạn linh hoạt (28 ngày, 81 ngày và 182 ngày). Tổng giá trị tín phiếu phát hành thành công tính tới cuối tháng 6-2012 đạt 110.487 tỉ đồng.

Với mức lãi suất tín phiếu trong những lần phát hành đầu kỳ hạn 182 ngày lên tới 12,5%/năm vào giữa tháng 3-2012, trong khi trần lãi suất huy động đã giảm xuống 12% từ giữa tháng 4.2012, và đến cuối quý 2-2012 chỉ còn 9%, các NHTM đã có được một khoản lãi đáng kể từ hoạt động đầu tư này trong quý 2-2012. Một phần lợi nhuận từ đầu tư tín phiếu sẽ tiếp tục được ghi nhận trong quý 3-2012, vì phải đến tháng 9.2012 thì hầu hết các tín phiếu mới đáo hạn.

Nhưng nguồn lợi nhuận từ tín phiếu NHNN sẽ giảm dần và đến quý 4-2012 sẽ hết. Và như vậy, các NHTM sẽ buộc phải quay trở lại với hoạt động cho vay truyền thống trong nửa cuối năm 2012 để duy trì lợi nhuận.

Rủi ro từ nợ xấu và các khoản lãi phải thu

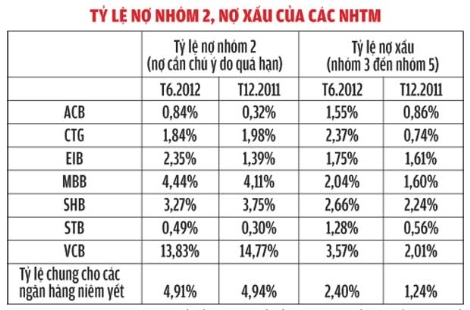

Trong sáu tháng đầu năm 2012, tín dụng của hệ thống gần như không tăng (chỉ tăng 0,76%) so với cuối năm 2011, nhưng cơ cấu nợ của các NHTM thay đổi mạnh về cách phân loại nợ. Nợ quá hạn tăng nhanh, đặc biệt là nợ cần chú ý (nhóm 2) và nợ có khả năng mất vốn (nhóm 5). Kết quả công bố kinh doanh của một loạt các NHTM lớn cho thấy, lo ngại về việc nợ xấu đang đe doạ lợi nhuận do phải tăng trích lập dự phòng rủi ro là rất rõ ràng. Đặc biệt, hai NHTM quốc doanh có tỷ lệ nợ xấu tăng mạnh. Vietcombank trong quý 2-2012 đã ghi nhận tới 3.900 tỉ đồng nợ có khả năng mất vốn; con số này của Vietinbank là 2.254 tỉ đồng, tăng mạnh so với con số đầu năm.

Tỷ lệ nợ xấu của các NHTM được công bố đều tăng so với cuối năm 2011. Tuy nhiên, nhiều khả năng đây vẫn chưa phải các con số cuối cùng do sự linh hoạt trong cách phân loại nợ, nên các NHTM theo cách hạch toán của riêng mình có thể vẫn có nhiều khoản nợ chưa chuyển thành nợ quá hạn và nợ có khả năng mất vốn.

Nếu tỷ lệ nợ xấu tiếp tục tăng cao thì lợi nhuận của các NHTM trong sáu tháng cuối năm sẽ bị ảnh hưởng đáng kể. Trong sáu tháng đầu năm 2012, NHNN liên tiếp hạ trần lãi suất huy động, song trần lãi suất cho vay lại thả nổi và không có chỉ đạo. Do vậy, nhiều NHTM vẫn có được lợi nhuận đáng kể nhờ sự chênh lệch này. Tuy nhiên, hiện tại NHNN đã chỉ đạo lãi suất cho vay về dưới 15%/năm, và ngay cả các khoản cho vay cũ cũng điều chỉnh lãi suất cho vay xuống 15%. Đặc biệt vì tình hình nợ xấu tăng cao, nhiều NHTM chủ động hạ lãi suất cho vay để thu hút khách hàng vay vốn có chất lượng.

Thêm vào đó, một yếu tố lớn có thể ảnh hưởng đến hoạt động của các NHTM chính là các khoản lãi và phí phải thu có thể chưa thu được do các doanh nghiệp gặp nhiều khó khăn, không trả được gốc và lãi. Mặc dù so với quý 4-2011, các khoản lãi và phí phải thu quý 2-2012 đã giảm khoảng -0,17%. Nhưng đây thuần tuý là vấn đề chu kỳ, vì thông thường trong các tháng cuối năm thanh khoản tiền mặt của doanh nghiệp căng thẳng hơn, khiến cho các NHTM chấp nhận cho các doanh nghiệp trả lãi và phí chậm.

Nếu so với cùng kỳ quý 2-2011 thì giá trị các khoản lãi và phí phải thu tăng tới 25,59%. Và quan trọng hơn, các tỷ lệ “lãi và phí phải thu trên thu nhập từ lãi” cũng như “lãi và phí phải thu trên thu nhập lãi thuần” cũng đều tăng lên. Điều này có nghĩa là nhiều khoản lãi phải thu mà các NHTM có thể rất khó thu được, cũng đã được các NHTM hạch toán vào thu nhập từ lãi để làm tăng lợi nhuận trong quý 2 vừa rồi.

Theo SGTT

Tiêu điểm

- Tập đoàn Zuru muốn đầu tư dự án nhà cửa lắp ghép thông minh tại Nghệ An

- 7 doanh nghiệp trúng đấu giá hạn ngạch thuế quan nhập khẩu 97.000 tấn đường

- Bộ Giao thông Vận tải đã giải ngân đạt 61% kế hoạch vốn đầu tư công

- Quy hoạch tỉnh Hải Dương phải có tầm nhìn dài hạn, trọng tâm là giai đoạn 2021 – 2030

- Huy động thấp, điện khí thiệt đủ đường

- EVFTA thúc đẩy nhà đầu tư Đức mở rộng quy mô dự án

- Cần Thơ đầu tư trên 281 tỷ đồng cơ cấu lại ngành nông nghiệp

- Đắk Nông xử lý dứt điểm công tác giải phóng mặt bằng tại các dự án điện gió

- Xuất khẩu hàng hóa 9 tháng tăng hầu hết tại các thị trường lớn

- Doanh nghiệp Việt có nguy cơ mất lô hàng xuất khẩu đi châu Phi

Xem nhiều nhất

- Chính sách đặc thù để giải quyết vấn đề cấp bách

- Rối quy định photocopy màu

- Ưu đãi thuế ngành CNTT: Cần các bộ vào cuộc

- Chiến lược phát triển thị trường xuất khẩu gạo

- Minh bạch lãi suất cho vay tiêu dùng

- Bàn nhiều biện pháp thúc đẩy kinh tế Việt Nam – Nam Phi

- Hộ kinh doanh "lên đời" thành doanh nghiệp: Không nên ép hành chính

- Cộng đồng kinh tế ASEAN: Chủ động nắm bắt cơ hội

- Quy định mới về giá bán lẻ sữa trẻ em

- Ban hành nghị định về quản lý, bảo vệ an ninh, trật tự tại cửa khẩu cảng

Dự thảo mới cập nhật

- Dự thảo Thông tư về trình tự, thủ tục, hồ sơ cấp Giấy phép nhập khảu sản phẩm an toàn thông tin mạng

- Dự thảo Nghị định quy định về hợp tác, đầu tư của nước ngoài trong lĩnh vực giáo dục

- Dự thảo Thông tư quy định về việc làm đại lý của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

- Dự thảo Thông tư quy định mức thu, chế độ thu, nộp, quản lý và sử dụng phí thẩm định cấp giấy phép hoạt động đo đạc và bản đồ

- Dự thảo Nghị định thay thế Nghị định số 70/2000/NĐ-CP ngày 21/11/2000 về việc giữ bí mật, lưu trữ và cung cấp thông tin liên quan đến tiền gửi và tài sản gửi của khách hàng

- Dự thảo Nghị định quy định chi tiết và hướng dẫn thi hành Luật dược

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật Dân số

- Tài liệu phục vụ họp Tư vấn thẩm định đề nghị xây dựng Luật máu và tế bào gốc

- Hồ sơ đề nghị thẩm định Luật sửa đổi, bổ sung một số điều của Luật Giáo dục

- Tài liệu phục vụ cuộc họp Tư vấn thẩm định đề nghị xây dựng Luật phòng, chống tác hại của rượu, bia